诸建芳:后续金融市场关注点由流动性恐慌转向经济基本面

责任编辑:竹隐 来源:金融界 时间:2020-03-28 12:36 热搜:经济,金融,市场 阅读量:14714

尽管美联储昨夜宣布无限量放水计划未能阻挡美股跌势,但从盘后以及24日美股期指与亚太市场、黄金、比特币、美元指数等资产表现可以看出,全球市场已有回暖迹象。

24日美股盘前,美股三大股指期货全部向上触及熔断,欧洲市场全线高开。

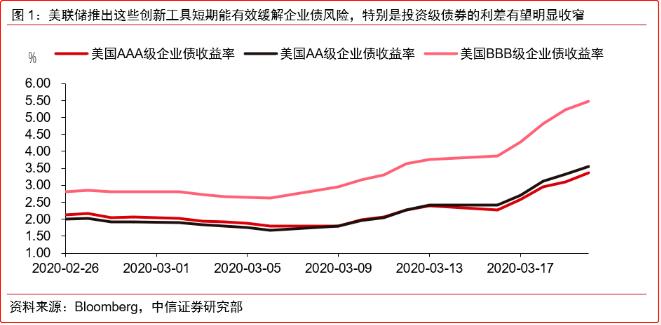

对于美联储再次加码货币宽松,开始直接购买企业债和ABS等措施,中信证券(行情600030,诊股)诸建芳团队点评称,短期企业债利差有望收窄,但市场出现转机的核心要素还是疫情出现根本的转折。

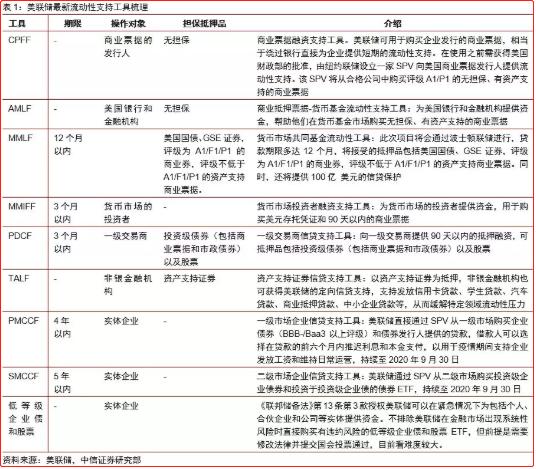

诸建芳团队强调,值得重点关注的是美联储开始直接购买企业债和ABS。最新推出的PMCCF(一级市场企业信贷支持工具)和SMCCF(二级市场企业信贷支持工具)分别在一级和二级市场购买企业发行的高等级信用债以及投资于高等级信用债的债券ETF。

运作方式是由财政部以ESF(外汇稳定基金)中的资金为资本金成立SPV,美联储直接注资SPV从一二级市场的企业手中购买符合条件的企业债券(债券评级为BBB-以上)。TALF(定期资产抵押证券信贷支持工具)以ABS为抵押,支持发放信用卡贷款、学生贷款、汽车贷款、商业抵押贷款、中小企业贷款等,从而缓解居民和中小企业的流动性压力。

美联储推出这些创新工具短期能有效缓解企业债风险,特别是投资级债券利差有望明显收窄。最终目的在于绕过银行向受疫情冲击较大企业和居民提供信贷援助,集中疏导短期市场流动性,以及避免因疫情对经济造成长期伤害方面。

诸建芳团队认为,美联储再次加码宽松的原因在于:

1)未来1-2周美国疫情很可能处于加速上升期,由此可能产生进一步的市场恐慌;2)联储上周一系列非常规流动性工具(CPFF、PDCF、MMLF、FxSwap)公布后银行系统的Libor-OIS和企业信用利差等指标的改善不显著;

3)从美联储定期回购操作的认购额远低于可用额度能够说明,银行在本轮危机传导过程中难以有效盘活市场流动性,一方面是由于“沃克尔法则” 限制了商业银行股权投资的中介能力,另一方面是银行出于自我保护,惜贷现象严重;

4)美国财政刺激政策迟迟未见细节落地。昨晚参议院投票仍未通过第三阶段财政救助计划。美联储尽管上周重启2008年危机时的多项非常规流动性工具,但预计这些工具最终导向居民和企业的资金流可能依然有限,这迫使美联储不得不开足马力再次出击。预计美联储的非常规货币政策操作能够使得流动性问题得到一定缓解,市场下跌的斜率料将变缓。后续金融市场关注点由流动性恐慌转向经济基本面。

关于市场出现转机的核心要素,诸建芳团队分析称,还是疫情出现根本的转折。目前从其跟踪的疫情数据来看,伊朗继韩国之后,新增确诊数有收敛的趋势;意大利近日的新增虽处高位,不过随着意防控升级,二阶导数有一定收敛。未来的疫情主战场可能是美国和欧洲部分国家如西班牙、英国等。政策方面有待美国和欧盟财政政策的进一步细化落地。近日欧盟已宣布暂停财政纪律约束,这是历史上首次触发“一般逃避条款”来暂停财政审慎性要求。其明确表示“各国政府应对这一紧急情况需要支出多少就支出多少,非常时期可以采取非常做法。”积极的货币和财政政策预计将在中期减缓全球经济的下行幅度。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关文章