最后一家未上市千亿房企IPO:信托输血现金吃紧

责任编辑:安靖 来源:中国网 时间:2020-06-09 08:30 热搜:IPO,上市,信托,房企,现金 阅读量:18440

在众多内地中小房企扎堆上市下,港交所终于迎来一家规模房企的上市请求。近日,祥生控股(集团)有限公司(以下简称“祥生控股”)在港交所发布招股书,按照机构排名,祥生控股年销售额已经挺进千亿元人民币,进入中国房企前三十强。这可能是本年度最大的内房股IPO。

3年业绩翻6倍 挺进千亿军团

1951年出生的浙江绍兴诸暨人陈国祥,是祥生的创始人,报道显示,早年间他依靠尼龙丝绵纶丝生意,完成了资本的原始积累。20世纪90年代,因承担村子拆迁改造工作,陈国祥开始涉足房地产行业。

招股书称,祥生控股的历史可以追溯至1995年,当时陈国祥与妻子朱国玲成立了祥生地产。1999年,祥生在浙江绍兴开发了第一个住宅项目,并透过多年的持续发展将业务拓展至浙江主要的城市,包括杭州、温州、宁波、绍兴、衢州及湖州。

之后,祥生将业务范围扩张到了泛长三角地区,分别于2004年、2007年进军江苏及上海市场,进入的城市包括南京、合肥、苏州、南通等。2007年及2018年又将业务拓展到武汉、呼和浩特。

祥生控股土储分布。来源:祥生控股招股书

根据截至2020年3月底的土地储备分布,浙江省仍是祥生控股最主要的阵地。招股书显示,在2304万平方米的总土储中,有50.2%的土储位于浙江省内,其中,祥生控股附属公司开发的物业项目的土储占45%,合营企业及联营公司开发的物业项目占5.2%。

最近几年,祥生控股的销售业绩持续攀升。中指院数据显示,祥生2016年的销售额为180亿元,排在中国房企第90位;至2018年,销售额首次突破千亿关口,达1071亿元,排在房企第28位,销售额在3年内增长了近6倍;2019年,销售额达1225亿元,权益销售额为921.3亿元,均排在房企第25位。

中国城市房地产研究院院长谢逸枫称,祥生控股从浙江起家,并将主要业务布局在长三角区域,成为近几年能够迅速扩张的原因之一。它的很多项目都在三四线城市,在楼市火热、棚改货币化安置比例大的情况下,销售业绩增长较快,但很多房企都是“成也三四线,败也三四线”,未来的风险还是要关注。

招股书显示,在祥生控股的土储中,除了小部分土地位于上海、杭州、宁波、苏州、武汉、济南、呼和浩特等一二线城市外,其余土储都分布在三四线城市。

在中梁控股于2019年成功上市后,祥生控股成为房企三十强中唯一一个未上市的企业,业内预计,祥生控股有可能是今年最大的内房股IPO。

毛利率稍低 关连交易近百亿元

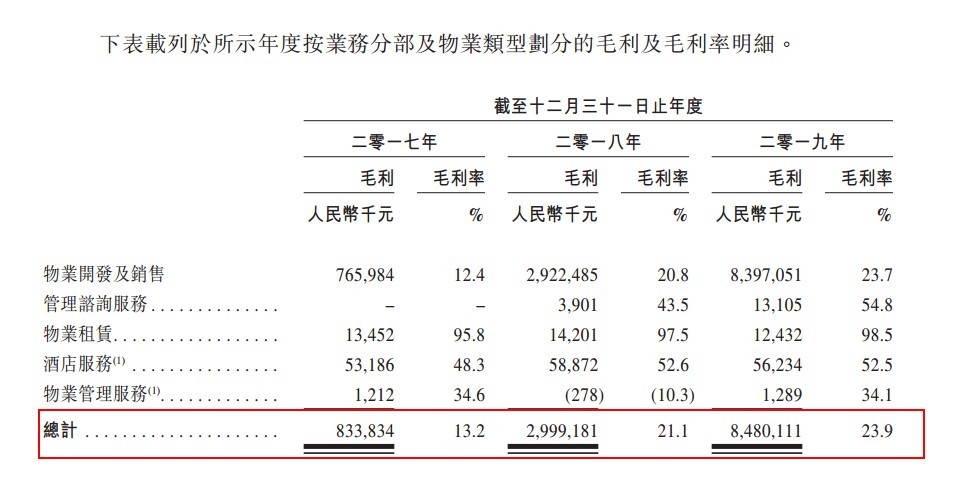

祥生控股毛利及毛利率数据。来源:祥生控股招股书

2017年-2019年,祥生控股营业收入分别实现约62.93亿元、142.15亿元、355.2亿元,毛利8.34亿元、30亿元、84.8亿元,毛利率依次为13.2%、21.1%、23.9%。

对于毛利率的上升,祥生控股解释称,主要是交付项目因地理位置优越而售价较高;项目开发实施标准化运营程序、对土地收购机会之敏锐市场趋势洞察及详细谨慎的流程,令公司能以合理的成本获得土地及控制开发建设成本;杭州及杭州周边城市住宅物业市场状况整体有所上升。

不过,即便是23.9%的毛利率,与行业平均水平相比也并不高。克而瑞研究中心对50家典型上市房企的数据进行分析后显示,2019年,50家房企的加权平均毛利率为29.9%,毛利率中位数为28.8%。

“主要是由于我们自2016年以来加快物业开发活动及地域扩张”,致使祥生控股的净利润水平不高,2017年甚至录得净亏损2.86亿元。2018年、2019年,公司分别实现净利润4.28亿元、32.09亿元,简单计算,净利润率分别为3.01%、9.03%。克而瑞的前述研究显示,2019年50家典型上市房企的加权归母净利率和归母净利率中位数分别为10.9%、10.5%。

谢逸枫对中新经纬客户端分析,很多企业在扩张阶段,都会更看重规模的增加,从而有选择性地减少利润,祥生控股也有类似表现。另外,祥生控股借款成本高,很多项目都在三四线城市,都会拉低利润水平。

祥生控股还存在着规模较大关连交易。2017年-2019年,公司向单一最大供应商祥生建设(一名关连人士)作出的采购额分别为43.86亿元、96.10亿元、98.32亿元,分别占总采购额的38.3%、43.5%、50.1%。根据披露,祥生建设由祥生实业全资控股,后者分别由陈国祥及其儿子陈弘倪持股99%、1%,因此,祥生建设提供的物业项目建设服务交易构成持续关连交易。

“我们依赖祥生建设会令我们承受多项风险。例如,祥生建设可能出现经营困难,将会(视情况而定)令其提供我们业务营运所需建设服务的能力被削弱。”招股书提示称。

偏爱信托融资 现金仅剩24亿元

随着盈利水平的改善,公司的净资产负债率逐年走低,2017年-2019年分别为13.8倍、7.4倍、3.6倍。不过,对比同行,这样的负债水平依旧不低。招股书说:“于往绩记录期间,我们的净资产负债比率较高,乃由于我们的借款金额相对较大,以及由于先前累计亏损而导致总股本相对较小。”

近三年,祥生控股的借款总额(包括计息银行及其他借款、资产抵押证券及优先票据)分别为258.74亿元、290.65亿元、285.27亿元,而这些借款中,信托融资占据了很大比例。

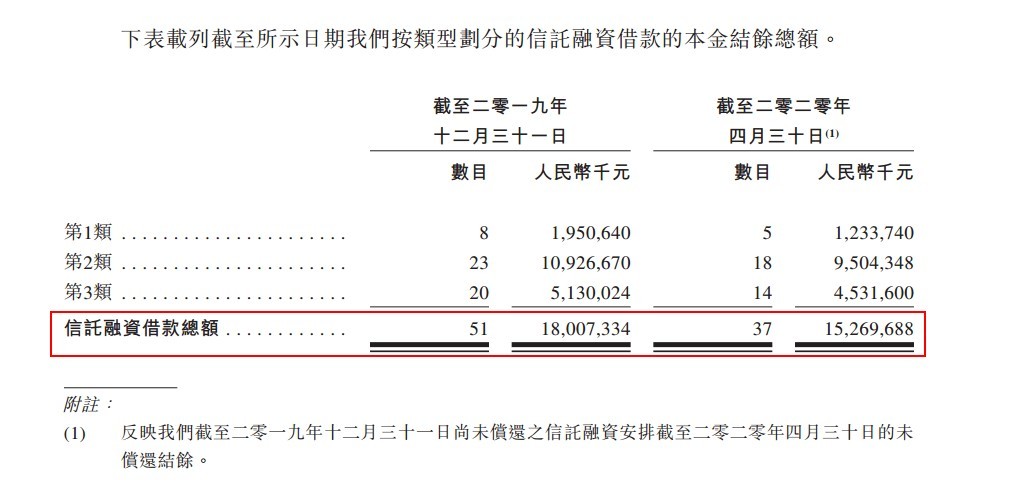

祥生控股信托融资情况。来源:祥生控股招股书

截至2019年底,祥生控股共有51笔信托融资,总额为180.07亿元,未偿还信托融资总额占借款总额63.1%。51笔信托中,只有少数几笔的年利率低于10%,其余都在10%以上,最高的一笔超过了16%。

信托占比过大,导致公司的借款利率处于持续攀升状态,利息支出规模不断增加。2017年-2019年,其加权平均实际利率分别为8.09%、8.13%及9.28%,银行及其他借款利息支出达到12.75亿元、25.58亿元、32.23亿元。

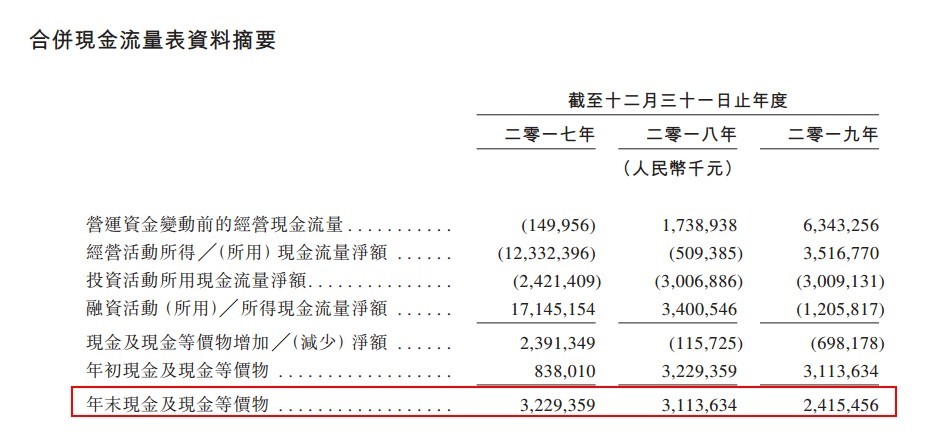

祥生控股现金流量表摘要。来源:祥生控股招股书

另一方面,由于在全国范围内开展“1+1+X”的扩张战略,祥生控股手上的现金及现金等价物逐年减少,2017年-2019年,现金及现金等价物分别为32.29亿元、31.13亿元、24.15亿元。截至2019年底,公司一年以内到期的银行及其他借款超过百亿元,现金及现金等价物明显低于短期到期债务。

谢逸枫称,祥生地产融资成本不断提高,现金流也比较吃紧,这些都促使它尽快上市融资,以缓解资金紧张状况。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关文章